- Les analystes ont exprimé leur point de vue sur la sensibilité de la BTC aux conditions de liquidité mondiales.

- Mitchnick de BlackRock considérait le BTC comme un actif « sans risque » ; Alden y voyait un « risque sur l’or ».

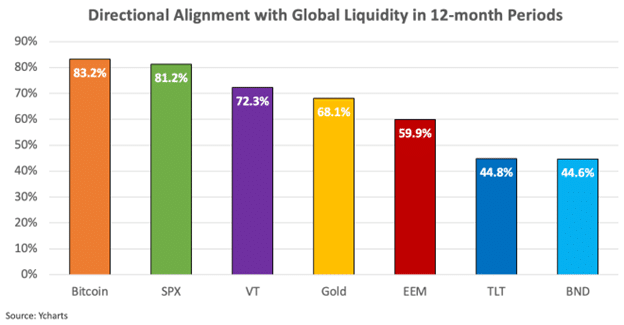

En tant qu’investisseur crypto chevronné avec plus d’une décennie d’expérience dans la navigation sur les marchés financiers mondiaux, j’ai appris à garder un œil attentif sur les conditions macroéconomiques et leur impact sur les actifs numériques. Sur la base des analyses d’analystes tels que Lyn Alden et Robbie Mitchnick, il semble que Bitcoin puisse être classé pour l’instant comme un actif « à risque », réagissant 83 % du temps aux conditions de liquidité mondiale.

Selon les rapports, Bitcoin (BTC) semble être plus affecté par la situation de liquidité mondiale que l’or et d’autres types d’actifs.

Selon Lyn Alden, analyste macro très respectée, Bitcoin (BTC) a tendance à réagir environ 83 % du temps aux situations de liquidité mondiale, plus que tout autre actif.

« Bitcoin évolue dans la direction du M2 mondial 83 % du temps ; plus que d’autres actifs.

BTC : un actif « à risque » ou « sans risque » ?

En tant qu’analyste, j’ai observé que les actions américaines, en particulier le S&P 500 (SPX), réagissent fortement aux conditions de liquidité mondiale, se classant juste derrière les principaux actifs à cet égard. D’un autre côté, l’or se retrouve au quatrième rang des actifs réagissant à ces conditions.

Cela suggère que Bitcoin (BTC) a tendance à prospérer en tant qu’actif à « prise de risque », offrant de meilleures performances lorsque les taux d’intérêt sont au plus bas ou pendant les périodes de mise en œuvre d’un assouplissement quantitatif.

Cela suggère également que le BTC constitue moins un actif de couverture relatif que l’or. Selon Alden, le BTC est un « or à risque » car il s’agit d’une nouvelle monnaie saine, mais certains répartiteurs de capitaux en ont une compréhension limitée et le traitent comme un actif « à risque ».

Elle a également souligné que le lien entre Bitcoin (BTC) et d’autres facteurs pourrait persister pendant encore 5 à 10 ans, après quoi il pourrait commencer à se comporter davantage comme l’or.

S’il augmente de manière significative, il est possible qu’il penche vers une corrélation semblable à celle de l’or, et cette relation n’est pas trop lointaine.

S’exprimant de mon propre point de vue en tant qu’investisseur en cryptographie, je trouve intriguant que Robbie Mitchnick, responsable des actifs numériques chez BlackRock, considère le Bitcoin (BTC) comme un actif « sans risque » et de couverture. En termes plus simples, cela signifie que BTC pourrait potentiellement prospérer en période d’instabilité économique ou de turbulences sur les marchés. Cette perspective fournit un contexte précieux pour comprendre le rôle des actifs numériques comme Bitcoin dans le portefeuille d’un investisseur.

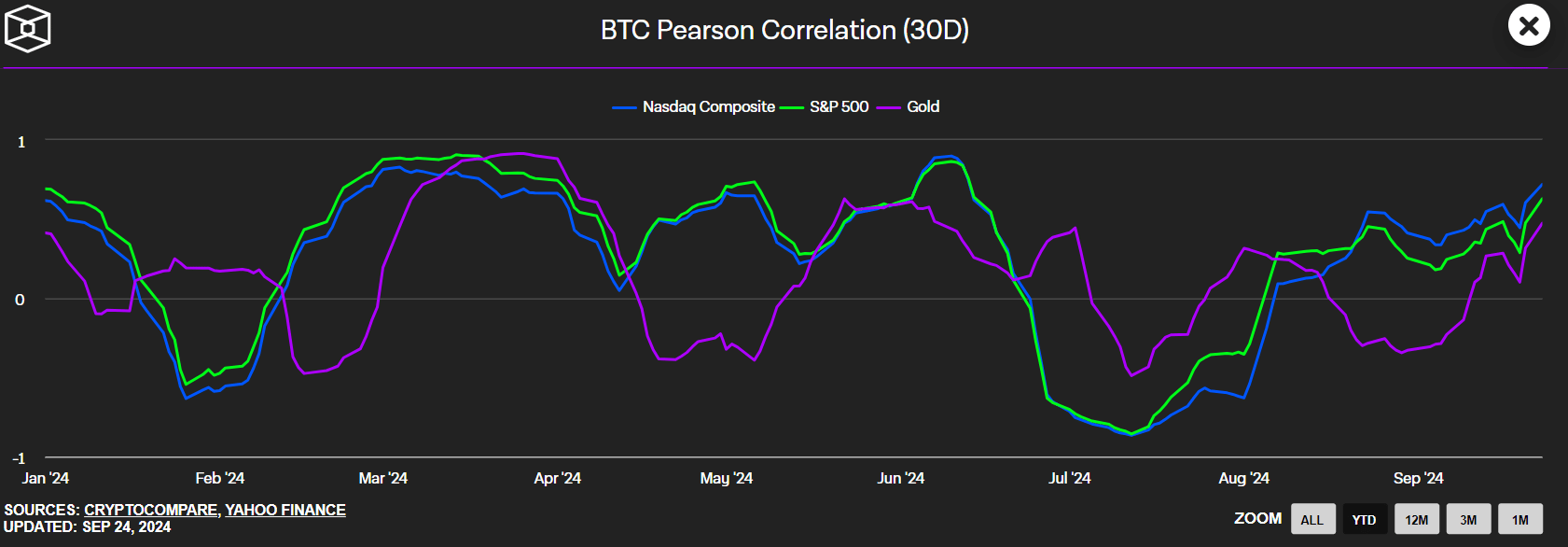

Selon l’analyse de Mitchnick, le Bitcoin (BTC) et l’or présentent généralement des liens minimes à long terme avec les actions américaines. Cependant, il peut y avoir des cas brefs et transitoires où ils affichent une association de valeur positive.

En ce qui concerne Bitcoin, il est souvent considéré comme un substitut financier potentiel à l’échelle mondiale… Un actif décentralisé, rare, universellement accessible, qui n’est lié à aucune nation et ne comporte aucun risque spécifique au pays ou de contrepartie.

Selon Mitchnick, l’augmentation de l’inflation et les inquiétudes des investisseurs concernant la stabilité financière du gouvernement américain pourraient constituer des facteurs importants alimentant la croissance du Bitcoin, le positionnant comme un « valeur refuge » ou un actif « sans risque ».

La question de savoir si le Bitcoin (BTC) peut être considéré comme une forme de monnaie supérieure avec de plus grandes possibilités de croissance que l’or fait l’objet de discussions constantes.

Dans un avenir proche, les prédictions d’Alden semblent plus plausibles puisque Bitcoin a tendance à se comporter comme un actif d’investissement « à haut risque ».

Il convient de noter qu’à mesure que le troisième trimestre avançait, la relation positive entre Bitcoin et les marchés boursiers américains s’est accrue, selon la corrélation de Pearson calculée pour Bitcoin.

Au lieu de cela, il est possible que les fluctuations du prix du Bitcoin reflètent les changements à venir dans la politique monétaire de la Réserve fédérale américaine, plutôt que des événements importants en matière de crypto-monnaie à court terme.

Essentiellement, la prochaine publication des données américaines PCE (Personal Consumption Expenditure), prévue pour le 27 septembre, devrait avoir un impact significatif sur la volatilité du Bitcoin.

En outre, les mesures de relance économique chinoises en cours et l’assouplissement monétaire attendu devraient avoir un impact positif sur Bitcoin à court terme.

En d’autres termes, garder un œil sur ce front pourrait s’avérer bénéfique lorsqu’il s’agit de développer une approche plus large de la gestion des risques pour ceux qui investissent ou négocient du Bitcoin.

- EUR USD PREVISION

- EUR CHF PREVISION

- XRP PREVISION. XRP crypto-monnaie

- WLD PREVISION. WLD crypto-monnaie

- CKB PREVISION. CKB crypto-monnaie

- CLV PREVISION. CLV crypto-monnaie

- KDA PREVISION. KDA crypto-monnaie

- CHZ PREVISION. CHZ crypto-monnaie

- BTC PREVISION. BTC crypto-monnaie

- XLM PREVISION. XLM crypto-monnaie

2024-09-25 20:08