Août 2023 : propositions de réglementation

L’Internal Revenue Service (IRS) des États-Unis a proposé de nouvelles réglementations pour les actifs numériques, y compris les crypto-monnaies, qui pourraient avoir un impact significatif sur les particuliers et les entreprises traitant de ces actifs. Les règles proposées visent à élargir la définition d’un « courtier » pour inclure les entités et les individus impliqués dans la facilitation des transactions sur actifs numériques, même s’ils ne détiennent pas de fonds de clients.

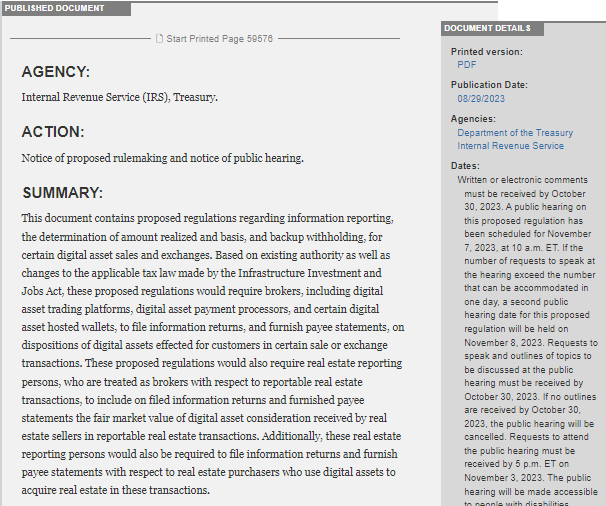

À compter du 25 août 2023, le Trésor américain et l’Internal Revenue Service (IRS) ont dévoilé un projet de lignes directrices obligeant les entreprises traitant d’actifs numériques à soumettre des rapports d’information et à fournir des avis de déclaration en cas de cession d’actifs numériques.

Les nouvelles réglementations offrent des orientations claires sur diverses questions importantes, telles que l’identification des actifs numériques qui nécessitent une déclaration, la détermination de qui relève de la définition d’un courtier, le calcul de la base de coût des actifs numériques et le traitement des actifs numériques comme une classification unique différente des titres. et des matières premières.

En tant que chercheur spécialisé dans les initiatives de conformité de l’IRS, je peux expliquer qu’un aspect important de notre travail consiste à garantir que les contribuables fortunés respectent les lois fiscales concernant les actifs numériques. Ces actifs ne doivent pas être utilisés comme moyen de dissimuler un revenu imposable. Les réglementations proposées visent à offrir une plus grande transparence sur les activités financières des personnes à revenus élevés et des autres personnes employant ces actifs, en offrant une vision plus claire de leurs transactions.

La réglementation fournit une définition large d’un « intermédiaire en actifs numériques », qui inclut des entités telles que des plateformes de négociation numérique, des fournisseurs de portefeuilles et des processeurs de paiement. Selon la réglementation proposée, les courtiers seraient tenus de déclarer les transactions impliquant des actifs numériques, avec une notion élargie de ce qui constitue un « actif numérique ».

La réglementation sera mise en œuvre à compter du 1er janvier 2025 pour les transactions ayant lieu par la suite. Certaines de leurs exigences en matière de rapports commenceront à des dates ultérieures. Veuillez garder à l’esprit que cette réglementation est actuellement en cours de proposition et pourrait encore faire l’objet de modifications.

Définition des actifs numériques et des courtiers

Les nouvelles directives du Trésor américain et de l’IRS élargissent la portée des actifs numériques qui doivent être déclarés pour inclure les pièces stables, les jetons non fongibles (NFT) et les jetons d’actions. Toutefois, les actifs virtuels confinés à des systèmes scellés tels que les jetons de jeux vidéo sont exclus de cette définition.

Un actif numérique fait référence à une valeur ou à une propriété représentée numériquement sur une base de données sécurisée et décentralisée. Voici quelques exemples courants :

- Monnaie virtuelle convertible et crypto-monnaie (par exemple Bitcoin, Ethereum).

- Les Stablecoins, qui sont des crypto-monnaies liées à un actif stable comme une monnaie fiduciaire (par exemple, USD Coin, Tether).

- Jetons non fongibles (NFT), jetons uniques représentant la propriété d’actifs numériques comme des œuvres d’art ou des objets de collection.

- Ces actifs numériques servent à diverses fins au sein des systèmes de blockchain et de finance numérique.

Le rôle d’un courtier peut être étendu pour inclure des entités qui facilitent les transactions d’actifs numériques, ce qui nécessite des rapports complets détaillant les données des clients et les détails de la vente.

En tant qu’analyste financier, j’interpréterais cette expansion de la loi sur les investissements dans les infrastructures et l’emploi comme suit : le terme « courtier », tel que défini dans la loi, englobe désormais les personnes qui facilitent les transferts d’actifs numériques pour le compte d’autrui. Cette définition s’étend à tout type de représentation numérique de la valeur enregistrée sur un système de grand livre distribué.

Les fiscalistes américains ont exprimé leurs inquiétudes quant au manque de clarté des dispositions des lois fiscales existantes. Par exemple, le règlement proposé §1.6045-1(a)(21)(iii)(A) décrit un service de facilitation comme tout type de service permettant de réaliser une transaction concernant des actifs numériques. Cependant, cela n’inclut pas les personnes uniquement dédiées à la validation des registres distribués via des méthodes telles que la preuve de travail ou la preuve de participation, sans fournir de fonctions ou de services supplémentaires.

Sur la base d’une analyse de la loi Bloomberg, de nombreux validateurs de preuve de participation et entreprises associées adoptent une position prudente en raison de l’ambiguïté du processus. Ils enregistrent la valeur des jetons de récompense comme des revenus lors de leur génération au lieu du revenu réel réalisé en commercialisant ces jetons de récompense.

Suivi des revenus cryptographiques via des formulaires de demande

L’Internal Revenue Service (IRS) exige désormais que les contribuables divulguent leurs transactions en crypto-monnaie sur le formulaire 1040. Le formulaire renseigne sur les activités telles que la réception, la vente, le transfert, l’échange ou l’obtention de monnaie virtuelle. Toute fausse déclaration peut entraîner des sanctions, car les déclarations fiscales sont des documents juridiquement contraignants.

À partir du 22 janvier 2024, l’IRS a informé les contribuables qu’ils devaient divulguer toute transaction sur actifs numériques et déclarer tout revenu en résultant lors de la soumission de leur déclaration de revenus fédérale 2023, tout comme ils l’avaient fait pour les déclarations de l’année précédente.

La question apparaît en haut des formulaires :

- 1040, Déclaration de revenus des particuliers ;

- 1040-SR, Déclaration de revenus américaine pour les personnes âgées ;

- 1040-NR, Déclaration de revenus des étrangers non-résidents des États-Unis.

- 1041, Déclaration de revenus des États-Unis pour les successions et les fiducies ;

- 1065, Déclaration américaine des revenus de société de personnes ;

- 1120, déclaration de revenus des sociétés des États-Unis ;

- 1120-S, Déclaration de revenus américaine pour une société S.

Au cours de l’année fiscale 2023, avez-vous obtenu des actifs numériques en compensation de biens ou de services rendus, ou les avez-vous reçus à titre de récompenses ou de récompenses ? De plus, avez-vous vendu, échangé ou vous êtes-vous débarrassé d’un actif numérique ou d’une participation financière dans un actif numérique ?

En tant qu’analyste fiscal, je vous conseille de formuler cela comme suit : « En fonction de votre statut de contribuable – particulier, société, société de personnes ou succession/fiducie – vous devrez cocher la case appropriée dans votre déclaration de revenus. De plus, il est essentiel de déclarer tout revenu provenant de transactions sur actifs numériques. »

Avril 2024 : projet de formulaire 1099-DA

À partir du 18 avril 2024, l’Internal Revenue Service (IRS) a présenté au public une ébauche du formulaire 1099-DA. Ce nouveau formulaire est conçu pour aider à calculer le revenu ou les pertes imposables résultant des opérations de courtage impliquant des actifs numériques. Les principales caractéristiques de ce formulaire incluent des codes d’identification de jeton et des espaces pour les adresses de portefeuille – des informations vitales à la fois pour les déclarants et pour l’IRS dans le processus de déclaration.

Les rapports sur les transactions d’actifs numériques, tels que le formulaire 1099-DA, comportent des codes de jeton uniques, des champs vides pour les adresses des portefeuilles de crypto-monnaie et des instructions pour suivre les transactions sur la blockchain. Les courtiers sont tenus de soumettre ces rapports aux contribuables et à l’Internal Revenue Service (IRS), ce qui pourrait entraîner des gains imposables pour les particuliers.

Malgré la clarté fournie par l’IRS concernant les obligations fiscales pour certaines activités de crypto-monnaie, une incertitude demeure quant à la manière dont l’agence identifiera et réglementera les courtiers impliqués dans divers types de transactions, tels que les kiosques, les processeurs de paiement et les fournisseurs de portefeuilles. L’absence d’un registre définitif des actifs numériques ajoute à la complexité des efforts de conformité de ces intermédiaires, englobant à la fois les échanges centralisés et les plateformes décentralisées.

Problème d’intermédiaire en actifs numériques

En termes plus simples, en vertu du règlement proposé, un « intermédiaire en actifs numériques » pourrait faire référence à plusieurs intermédiaires impliqués dans une seule transaction sur des actifs numériques. Par exemple, si un individu utilise un portefeuille auto-hébergé ainsi qu’une plate-forme de finance décentralisée (DeFi) pour échanger des jetons, le fournisseur de services de portefeuille et la plate-forme DeFi peuvent être classés comme intermédiaires.

Contrairement à la réglementation sur les valeurs mobilières, il n’est pas permis à plusieurs intermédiaires de contourner le dépôt de leur formulaire individuel 1099-DA auprès de l’Internal Revenue Service (IRS) et des contribuables. Cette exigence peut prêter à confusion pour les contribuables, entraînant potentiellement des déclarations excessives ou des incohérences entre leurs dossiers et ceux de l’IRS, augmentant ainsi la charge de travail du contribuable.

En tant qu’analyste, je reformulerais cela comme suit : l’exigence du règlement proposé concernant l’identification au niveau du portefeuille pourrait créer des difficultés pour les contribuables dont les actifs dans certains portefeuilles ont de faibles valeurs. Afin d’identifier ces actifs, ils peuvent être obligés de déplacer des actifs de plus grande valeur vers ces portefeuilles spécifiques.

Courtiers en crypto : qui sont-ils ?

À compter du 1er janvier 2024, la loi sur l’investissement dans les infrastructures et l’emploi oblige les intermédiaires de crypto-monnaie à divulguer certaines transactions dépassant 10 000 $ à l’Internal Revenue Service (IRS). Cette exigence a déclenché des débats en raison des inquiétudes concernant les complications potentielles et l’augmentation de la charge de travail.

En tant que chercheur étudiant le paysage réglementaire des crypto-monnaies, je peux vous dire que les courtiers sont tenus de soumettre des rapports complets à l’Internal Revenue Service (IRS) dans les quinze jours suivant les transactions éligibles. Ces rapports doivent inclure des détails essentiels sur les parties impliquées, telles que leur identité en tant qu’expéditeurs. Cependant, l’IRS manque actuellement de directives claires concernant l’application de ces règles aux différents acteurs de l’écosystème des cryptomonnaies, notamment les mineurs, les validateurs, les échanges décentralisés et les transactions effectuées de manière anonyme. Cette ambiguïté laisse les utilisateurs incertains quant à la meilleure façon de garantir le respect de la réglementation fiscale.

À compter du 1er janvier 2025, de nouvelles réglementations proposent que les intermédiaires tels que les plateformes de négociation d’actifs numériques, les processeurs de paiement et certains fournisseurs de portefeuilles hébergés soient tenus d’émettre des rapports sous forme de formulaire 1099-DA détaillant les produits bruts et de fournir les déclarations correspondantes à leurs clients.

En ce qui concerne les transactions ayant lieu après le 1er janvier 2026, les courtiers sont tenus, dans des circonstances spécifiques, de divulguer les gains/pertes et les informations de base sur les documents et déclarations de revenus des clients pour faciliter la déclaration fiscale.

Sur la base des conclusions du rapport de PwC, l’IRS s’attend à un afflux sans précédent d’environ 8 milliards de rapports 1099-DA chaque année, ce qui entraînerait des coûts s’élevant à des milliards. Si les dates de mise en œuvre de ces règlements proposés restent inchangées, les entreprises pourraient être confrontées à des défis importants.

Réaction de l’industrie de la cryptographie à l’IRS

Jake Chervinsky de Variant a qualifié les réglementations proposées par l’IRS de règles qui « n’ont pas de sens ».

Selon Chervinsky, le point de vue de l’IRS est façonné par des soupçons d’évasion fiscale, ce qui l’amène à s’appuyer fortement sur la surveillance des transactions financières. Cependant, il souligne que l’IRS ne prend pas en compte la technologie facilitant les transactions peer-to-peer sans intermédiaires, ce qui rend difficile pour eux d’effectuer des contrôles KYC et de déclarer les transactions.

En tant que chercheur, j’ai passé des années à tenter de transmettre à l’IRS le raisonnement pour lequel les « portefeuilles non hébergés » ne devraient pas être classés comme courtiers. Malheureusement, mes explications semblent être tombées dans l’oreille d’un sourd.

— Jake Chervinsky (@jchervinsky) 21 avril 2024

Jason Schwartz, associé fiscal et co-responsable des actifs numériques chez Fried Frank, a souligné que la nouvelle définition d’un intermédiaire en actifs numériques ne parvient pas à distinguer clairement les courtiers.

Le 7 novembre 2023, le DeFi Education Fund (DEF) a déposé un dossier à l’appui de l’appel de James Harper contre l’Internal Revenue Service (IRS). L’objectif est de restreindre la capacité de l’IRS à accéder aux enregistrements détaillés des transactions des utilisateurs sur les échanges de crypto-monnaie.

Harper faisait partie des milliers d’utilisateurs de Coinbase dont les informations ont été rendues accessibles à l’IRS en 2017, ce qui a conduit à un litige juridique concernant l’amélioration de la protection de la vie privée numérique. DEF affirme que les réglementations proposées le 27 août élargissent excessivement le terme « courtier », imposant des charges excessives aux individus et entités qui ne peuvent pas s’y conformer, tout en posant une menace à la vie privée.

La « règle des courtiers » de l’IRS concernant les actifs numériques est encore en cours d’élaboration, mais sur la base d’indications récentes, le département du Trésor semble avoir l’intention de classer les « fournisseurs de portefeuilles non hébergés » comme « courtiers d’actifs numériques ».

— Miller (@millercwl) 19 avril 2024

Sources d’orientation de l’IRS

Le traitement des cryptomonnaies est soumis à des directives limitées, notamment :

- Avis 2023-34, offrant des conseils sur certaines monnaies virtuelles convertibles.

- La Loi sur l’investissement dans les infrastructures et l’emploi de 2021, qui traite de la déclaration d’informations sur les actifs numériques pour les courtiers.

- Projet de règlement sur la déclaration des actifs numériques publié le 25 août 2023.

- Revenue Ruling 2023-14, qui traite de l’inclusion des récompenses de mise dans le revenu des contribuables en espèces.

- Avis 2023-27, précisant que les NFT doivent être traités comme des objets de collection.

- Revenue Ruling 2019-24, fournissant des conseils sur les hard forks et les largages aériens.

- FAQ, mise à jour sur le site Web de l’IRS.

- EUR USD PREVISION

- BTC PREVISION. BTC crypto-monnaie

- EUR CHF PREVISION

- USD CAD PREVISION

- AGLD PREVISION. AGLD crypto-monnaie

- CRO PREVISION. CRO crypto-monnaie

- COW PREVISION. COW crypto-monnaie

- WLD PREVISION. WLD crypto-monnaie

- WIF PREVISION. WIF crypto-monnaie

- TON PREVISION. TON crypto-monnaie

2024-05-04 07:19