- Morgan Stanley est sur le point d’ouvrir la voie à l’adoption filaire des ETF BTC

- Seuls les clients agressifs tolérants au risque et disposant de plus de 1,5 million de dollars seront éligibles

En tant qu’investisseur chevronné en crypto avec plus de deux décennies d’expérience à mon actif, je dois dire que la nouvelle selon laquelle Morgan Stanley ouvre la voie à l’adoption des ETF Bitcoin par les agences de câblage est tout simplement exaltante. Ayant été témoin des hauts et des bas du marché de la cryptographie, je peux affirmer avec confiance que cette décision marque une étape importante dans notre cheminement vers l’acceptation du grand public.

Morgan Stanley, une société de gestion de patrimoine, permet désormais à certains clients d’acheter des fonds négociés en bourse (ETF) Bitcoin américains comme option d’investissement.

En tant que chercheur, j’ai découvert une nouvelle intéressante : selon un rapport de CNBC, une certaine entreprise devrait commencer à distribuer ses produits financiers à partir du 7 août. Le rapport, citant des sources au courant de la situation, suggère cette évolution.

À partir de mercredi, environ 15 000 consultants financiers de l’entreprise pourront inviter des clients appropriés à investir dans deux fonds Bitcoin cotés en bourse.

L’adoption de la deuxième vague du BTC ETF est-elle ici ?

En tant qu’analyste, je rapporte actuellement que Morgan Stanley donne exclusivement accès à deux produits d’investissement Bitcoin : iShares Bitcoin Trust (IBIT) de BlackRock et Wise Origin Bitcoin Fund (FBTC) de Fidelity. Il est important de noter que seuls les clients ayant une tolérance au risque élevée seront autorisés à investir dans ces fonds.

« Nous ciblons uniquement les personnes qui répondent à des critères spécifiques pour notre promotion Bitcoin ETF. Ces personnes doivent avoir une richesse personnelle de plus de 1,5 million de dollars, être à l’aise avec la prise de risques financiers importants et exprimer un intérêt pour faire des investissements à haut risque. . »

En termes plus simples, cela implique qu’ils seront la première entreprise importante de Wall Street à proposer des ETF Bitcoin à leurs clients. Cette décision pourrait signifier le début de la deuxième phase tant attendue d’acceptation généralisée.

Pour situer le contexte, il convient de noter que l’augmentation significative de la demande au cours du premier semestre 2024 provenait principalement d’investisseurs individuels, de fonds spéculatifs, de gestionnaires d’actifs professionnels et d’investisseurs en capital-risque.

Matt Hougan, CIO chez Bitwise, a qualifié la première vague d’adoption de « paiement anticipé », ce qui implique que les grandes institutions financières comme Morgan Stanley, Wells Fargo, UBS, JPMorgan, Goldman Sachs et Credit Suisse finiront par emboîter le pas. Ces sociétés de câblage servent principalement des particuliers fortunés et des investisseurs institutionnels.

Selon James Seyffart, analyste ETF de Bloomberg, ces institutions financières gèrent environ 5 000 milliards de dollars d’actifs de clients. Compte tenu de leur influence, ils pourraient constituer les indicateurs les plus solides en faveur de l’acceptation des ETF Bitcoin.

Un « playbook » pour l’adoption des ETF ?

Une fois leur examen approfondi terminé, les grandes entreprises devraient introduire des fonds négociés en bourse (ETF) Bitcoin au troisième ou au quatrième trimestre. En outre, Robert Mitchnick, responsable des actifs numériques de BlackRock, prévoit que bon nombre de ces entreprises lanceront de tels produits d’ici la fin de cette année.

« Pour l’instant, les grandes institutions financières et les systèmes bancaires privés n’ont pas rendu leurs plateformes accessibles à leurs conseillers. Cependant, il semble fort probable qu’ils le feront cette année. »

En mai, en tant que chercheur examinant les données fournies par Bitwise, j’ai découvert que les investisseurs professionnels géraient environ 7 à 10 % du total des actifs (AUM) dans les ETF Bitcoin, qui étaient alors évalués à environ 50 milliards de dollars. Cela se traduit par une fourchette d’investissement d’environ 3 à 5 milliards de dollars. À ce stade, il était clair que les investisseurs particuliers détenaient la majorité des actifs sous gestion. Toutefois, à mesure que les sociétés de distribution entrent en scène, selon l’analyse de Hougan, cette dynamique pourrait changer, conduisant potentiellement à une répartition plus équilibrée entre les investisseurs institutionnels et individuels.

Environ six mois après la distribution initiale, de nombreuses entreprises commencent à distribuer leurs actifs à l’ensemble de leur clientèle. Les montants de distribution varient généralement entre 1 % et 5 % du portefeuille total.

C’est le manuel à surveiller lorsque les wirehouses rejoignent la fête.

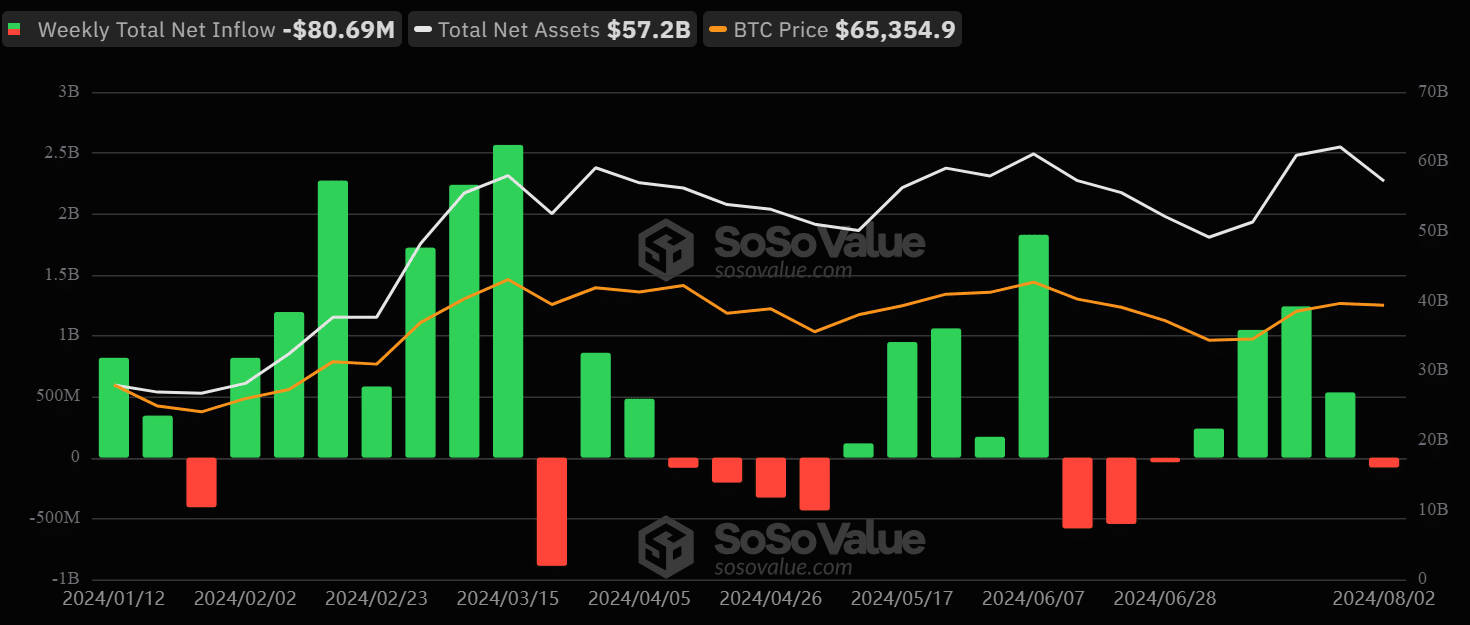

À l’heure actuelle, le total des actifs sous gestion (AUM) s’élevait à 57,2 milliards de dollars, soit une diminution hebdomadaire de 80,69 millions de dollars. Cela suggère que les investisseurs ont adopté une approche plus prudente cette semaine. On ne sait toujours pas si une augmentation du nombre de wirehouses inversera la tendance actuelle du marché et pourrait potentiellement augmenter le prix du Bitcoin.

- EUR USD PREVISION

- EUR CHF PREVISION

- WLD PREVISION. WLD crypto-monnaie

- XRP PREVISION. XRP crypto-monnaie

- BTC PREVISION. BTC crypto-monnaie

- CKB PREVISION. CKB crypto-monnaie

- CHZ PREVISION. CHZ crypto-monnaie

- CLV PREVISION. CLV crypto-monnaie

- KDA PREVISION. KDA crypto-monnaie

- TON PREVISION. TON crypto-monnaie

2024-08-03 13:12